ITA Airways delinea i piani di rinnovamento della flotta, la strategia dell'hub di Roma

20.06.2023 - 06:46 UTC

ITA Airways (AZ, Roma Fiumicino) prevede di completare il rinnovamento della sua flotta di Airbus ceo legacy nei prossimi cinque anni, con tutti e otto Gli A330-200 in uscita dalla flotta entro la fine del 2025 e tutti gli aeromobili della Famiglia A320ceo entro la fine del 2028, ha dichiarato l'amministratore delegato Fabio Lazzerini a ch-aviation a margine dell'AGM Iata di Istanbul.

Il rinnovamento e la semplificazione della flotta è una strategia fondamentale per ITA Airways per differenziarla da Alitalia. Pertanto, il vettore si atterrà ai suoi principi e si concentrerà sui mercati principali anche con la crescita della flotta.

"Abbiamo concentrato i nostri sforzi sulla crescita dei voli a lungo raggio e sul servizio di Roma Fiumicino con i voli feeder a corto e medio raggio. E ci siamo concentrati su Milano Linate come traffico premium leisure e principalmente corporate entro un paio d'ore di raggio . Tagliamo immediatamente le rotte [internazionali] bypass [hub], dove la concorrenza dei vettori low cost è super aggressiva. Non abbiamo la struttura dei costi per combattere le LCC, ovviamente, e non intendiamo farlo. E stiamo continuando a mettere in atto quella strategia. Ora questo cambierà quando la flotta diventerà più grande? Non me lo aspetto perché i nostri sforzi sono concentrati su una crescita sempre più internazionale e di lungo raggio piuttosto che domestica", ha sottolineato Lazzerini.

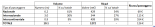

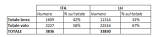

Il vettore italiano- attualmente di proprietà statale ma in cerca di approvazioni per la parziale privatizzazione da parte del Gruppo Lufthansa - ha iniziato lo scorso anno la transizione da ceo a neo di Airbus . La sua flotta di nuova generazione comprende attualmente quattro A220-300, sei A320-200N, un A330-900 e sei A350-900, secondo il modulo avanzato flotte aeree. Entro la fine del 2023, prevede di aggiungere altri quattordici A320-200N, sette A330-900 e cinque A220-300 . Prevede inoltre di introdurre due varianti completamente nuove entro la fine di quest'anno: l'A220-100 con le prime tre in scadenza quest'anno e l'A321-200NX(LR), con due consegne .

Lazzerini ha sottolineato che la A220-100 sarà impiegata sulle rotte a corto raggio in partenza da Milano Linate, compreso il redditizio servizio per London City, dove la variante -300 non è certificata. L'introduzione di più A220 consentirà alla compagnia aerea di porre fine ai suoi attuali accordi provvisori ACMI per tre CRJ900 di Hibernian Airlines (HG, Dublin International) e due E190 di German Airways (ZQ, Colonia/Bonn). Tutti e cinque i jet regionali hanno sede a Linate. Nonostante questi attuali wet lease, il piano di flotta a lungo termine di ITA si baserà sulla capacità interna.

A sua volta, gli A321neo(LR) s consentiranno alla compagnia aerea di migliorare la propria offerta sulle rotte premium di medio raggio verso il Nord Africa e il Medio Oriente.

"Stiamo progettando di usarli per Dakar Blaise Diagne International, Lagos , Beirut, Tel Aviv Ben Gurion, ed è un aereo perfetto per servire il mercato russo non appena sarà aperto . Stiamo progettando la nostra business class con un letto completamente piatto, quindi sarà premium", ha affermato Lazzerini.

Fatta eccezione per i nove A321neo(LR), il restante impegno narrowbody di ITA comprende esclusivamente A320neo. Lazzerini ha affermato che la compagnia aerea si è concentrata sull'aggiunta frequenze piuttosto che aumentare la capacità, gli A321neo non LR non erano così attraenti in questo momento.Il

portafoglio ordini rimanente della compagnia aerea comprende anche sette A220-100, dodici A220-300, ventuno A320-200N, sedici A330-900, e due A350-900, che sostituiranno la rimanente flotta della precedente generazione di diciotto A319-100, ventisette A320-200 e otto A330-200, tutte ereditate da Alitalia. Senza rivelare la tempistica dettagliata, Lazzerini ha affermato che gli A319 sarebbero probabilmente il primo tipo ad essere ritirato.

Crescita a Roma, ma saturazione a Linate

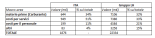

Rispetto al network di Alitalia pre-COVID-19, ITA Airways è in calo di circa il 10% sulla capacità di Linate e di oltre un terzo su Roma Fiumicino, anche se il gateway della capitale è circa il doppio delle dimensioni in termini di capacità di partenze programmate settimanali.

Tuttavia, mentre Linate rimane un punto fermo nella rete del vettore a causa degli alti rendimenti che ottiene, le opportunità di crescita sono limitate a causa di un limite massimo di soli 18 movimenti all'ora e del ridotto portafoglio di slot di ITA.

"Non c'è alcuna possibile evoluzione degli slot e il nostro lavoro è sfruttarli al meglio . Lì si tratta davvero di migliorare il loro utilizzo, lavorare su richiesta e lavorare per migliorare la flotta. Gestiamo gli A220, gli A320, ci libereremo presto degli A319. Quindi l'utilizzo di quegli aeromobili con maggiore capacità ci consente di offrire un servizio migliore ai nostri clienti di Linate", ha spiegato Lazzerini, aggiungendo che il portafoglio di slot di ITA a Linate è "più che sufficiente" per il mercato.

Nel frattempo, l' hub di Fiumicino rimane un'opportunità per La capitale italiana è una destinazione relativamente per il tempo libero, ma c'è stato un notevole spostamento verso premium ,

“ Pre-pandemia, il 47% delle persone che viaggiavano a lungo raggio per raggiungere l'Italia o dall'Italia doveva recarsi attraverso un altro hub europeo . collegamenti diretti a lungo raggio. Quindi stiamo esportando passeggeri, e questo è completamente sbagliato", ha affermato Lazzerini.

Oltre ad aggiungere semplicemente più connettività diretta, ITA Airways sta anche perseguendo rendimenti più elevati modificando la distribuzione della sua capacità. Gli A330-200 ex Alitalia hanno solo 20 posti in business class (7,8% di tutti i posti), mentre i nuovi A330-900 di ITA possono ospitare fino a 30 passeggeri in business class (10,7% di tutti i posti) e i suoi A350-900 - fino a 33 (9,9%). Man mano che la rete della compagnia aerea cresce, ITA Airways sta anche attirando più traffico in coincidenza. Lazzerini ha indicato come mercato particolarmente interessante i passeggeri che viaggiano tra New York, Tel Aviv e l'India.

ITA Airways non ha in programma di espandere la propria rete di Milano Malpensa oltre l'unica rotta point-to-point per New York JFK. Lazzerini ha sottolineato che con l'elevata domanda per questa particolare destinazione nell'hub finanziario e industriale italiano, non c'era bisogno di alimentarla con voli a corto raggio, ma nemmeno una reale domanda per più rotte di questo tipo.

Tendenze di mercato e opportunità di rete

ITA Airways rimane focalizzata sulla costruzione della sua rete a lungo raggio. Dopo aver rinunciato a competere con le LCC per il traffico prettamente domestico, non hub, la compagnia di bandiera ha aumentato la propria quota di mercato in Italia grazie alla crescente connettività via Roma e Linate, vincendo non solo sulle altre compagnie ma anche sull'alta velocità.

Lazzerini ha sottolineato che se quantitativamente il mercato domestico si è già ripreso e con quello internazionale previsto entro fine anno, qualitativamente la struttura della domanda è cambiata a favore di ITA. Il traffico leisure è diventato più orientato al premium, il che gioca a favore della compagnia aerea. La stagione turistica è anche più lunga di prima, il che riduce la stagionalità annuale, mentre la prevalenza del lavoro da casa significa che più passeggeri viaggiano durante la settimana, diminuendo le variazioni settimanali della domanda.

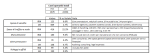

Questa immagine si è tradotta in risultati finanziari positivi. " I fattori di carico sono estremamente elevati con un rendimento in alcuni casi superiore del 25% rispetto al 2019... Chiuderemo la prima metà del 2023 con una crescita dei ricavi di circa il 6% rispetto a quanto preventivato. E questa incredibile crescita è trainata da tutti i segmenti: nazionale, internazionale e lungo raggio. Dal punto di vista operativo di base, siamo positivi in termini di liquidità. Abbiamo chiuso il primo trimestre operativamente con una liquidità positiva di circa 12 milioni di euro (13,1 milioni di dollari)," ha sottolineato Lazzerini. " Stiamo ancora perdendo denaro, non fraintendetemi, ma stiamo perdendo il 18% in meno rispetto a pensavamo di farlo ".

Ha sottolineato che l'intenzione di ITA è quella di attingere alla ripresa della domanda di connettività a lungo raggio, cosa che Alitalia non potrebbe fare anche con la crescita del mercato. La compagnia aerea si concentrerà inizialmente sui suoi principali mercati di lungo raggio, principalmente in le Americhe, in quanto è ancora troppo piccola per sperimentare nuove vie. Eventuali nuove aggiunte sarebbero principalmente per compensare la stagionalità invernale con luoghi come Malé, Mauritius e Rio de Janeiro International.

Futuro sotto la proprietà di Lufthansa

Poiché l'acquisizione da parte di Lufthansa di una partecipazione del 41% in ITA è ora all'esame della Commissione europea, Lazzerini non ha voluto speculare su alcuna tempistica per l'integrazione. Ha detto realisticamente che l'offerta della holding tedesca era l'unica sul tavolo, ma ha anche sottolineato che si trattava di un'ottima proposta per garantire la crescita di ITA.

La potenziale integrazione con Lufthansa va a scapito dei legami storicamente stretti con Delta Air Lines(DL, Atlanta Hartsfield Jackson) ereditato da Alitalia. Sebbene il vettore americano abbia interrotto il code-sharing sui voli transatlantici di ITA, ITA ha superato questo ostacolo.

" Il code-share ha rappresentato il 52% dei ricavi sul Nord Atlantico lo scorso anno per ITA . Quindi, in teoria, ci manca il 50% dei nostri ricavi sulle rotte transatlantiche, che sono le più importanti per la compagnia. Nonostante ciò, siamo fuori budget del 10%. Perché? Perché il team commerciale ha gestito il rapporto con i nostri clienti in modo da incentivare a poco a poco quelle rotte per compensare la mancanza di vendite da parte di Delta", ha affermato Lazzerini.